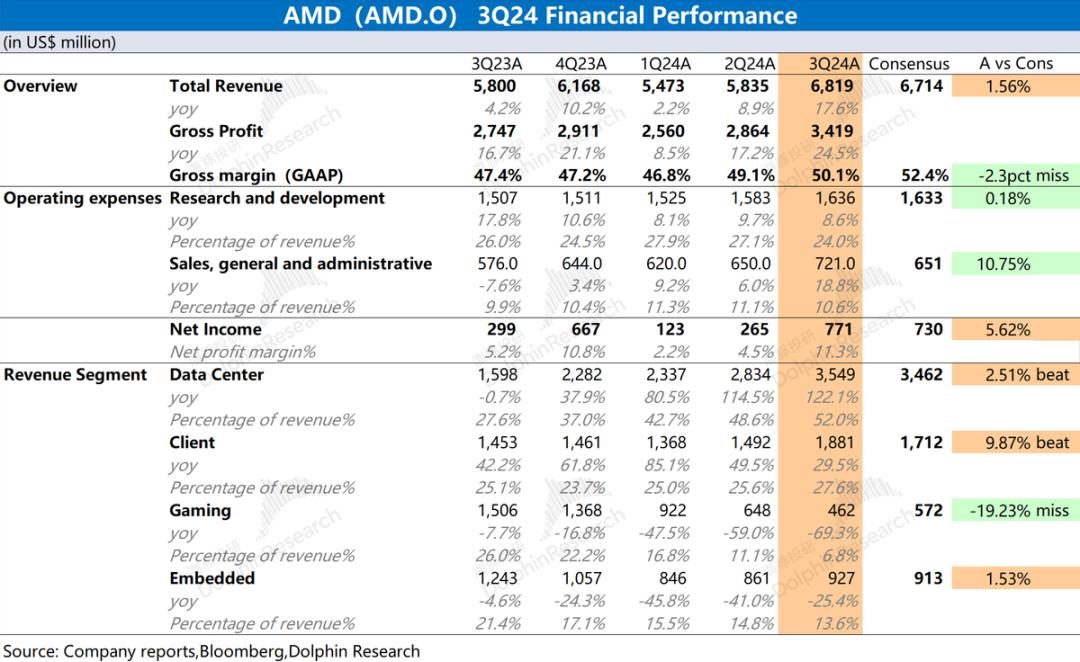

AMD(AMD.O)于北京时间2024年10月30日上午的美股盘后发布了2024年第三季度财报(截止2024年9月),要点如下:

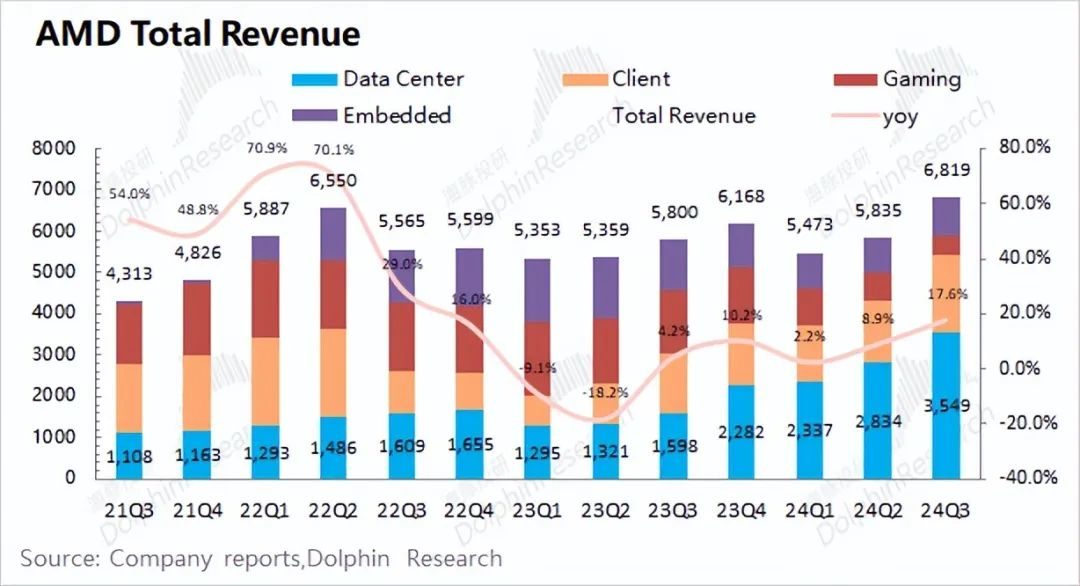

1、整体业绩:收入&毛利率,双双提升。AMD在2024年第三季度实现营收68.19亿美元,同比增长17.6%,略好于市场预期(67.14亿美元)。季度收入增长,主要来自于客户端业务和数据中心业务的带动。AMD在2024年第三季度实现净利润7.71亿美元,利润端环比回升,略好于市场预期(7.3亿美元)。收入和毛利率双双提升,经营费用端相对稳定,带动利润端的回升。

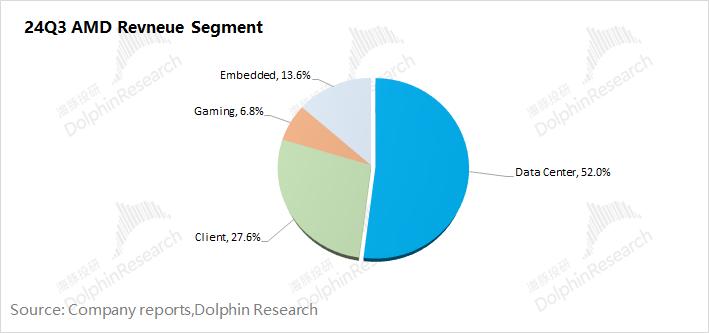

2、各业务细分:客户端脱困,数据中心新高。在数据中心和客户端业务增长的带动下,两项业务收入合计占比达到近8成。

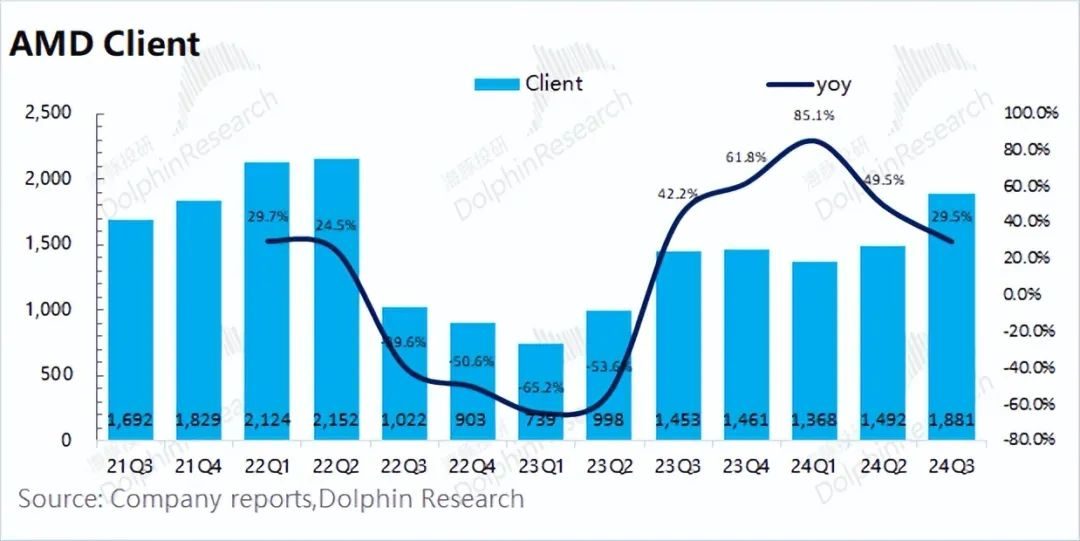

1)客户端业务脱困:本季度收入回升至18.81亿美元,同比增长29.5%,成功走出低谷,这主要得益于公司PC市场份额的提升;

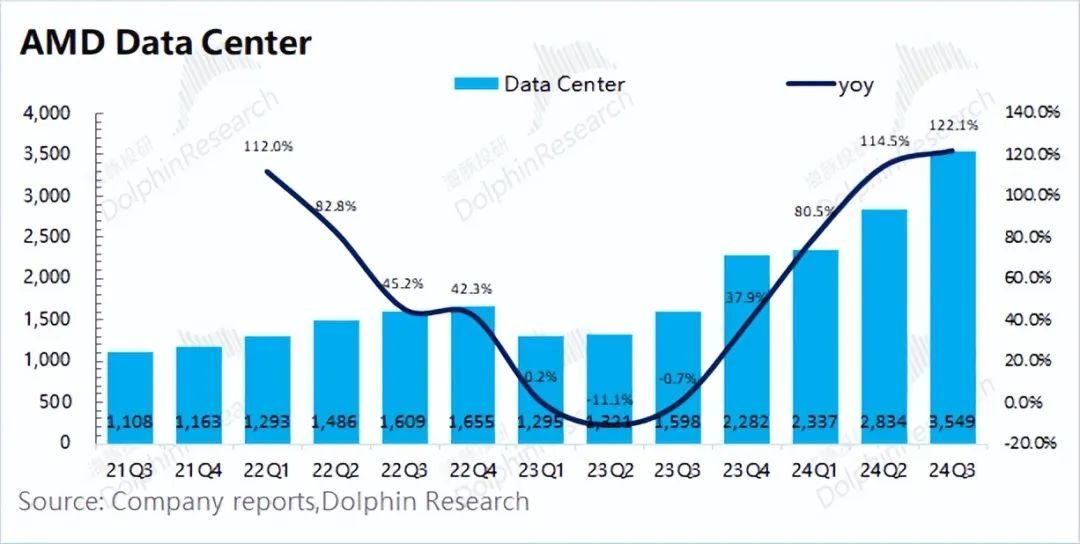

2)数据中心新高:本季度收入达到35.5亿美元,创季度新高。这主要是因为公司相关产品(GPU及CPU)的出货增长,根源在于核心云厂商仍然保持着较高的资本开支投入。

3、AMD业绩指引:2024年第四季度预期收入72-78亿美元(市场预期75.5亿美元)和non-GAAP毛利率54%左右(市场预期54.21%)。两项核心指引数据,基本符合市场预期。其中收入端环比增长(5.6%-14.4%),增长主要来自于数据中心及客户端业务的带动。

海豚君整体观点:AMD本季度数据还行,但没给出超预期的指引。

AMD本季度收入和毛利率都有提升,主要是在数据中心和客户端两大业务回暖的带动下。在经营费用端,公司研发和销售及相关费用整体保持相对稳定。本季度公司核心经营性利润回到10亿美元以上,整体业绩面已经走出低谷。

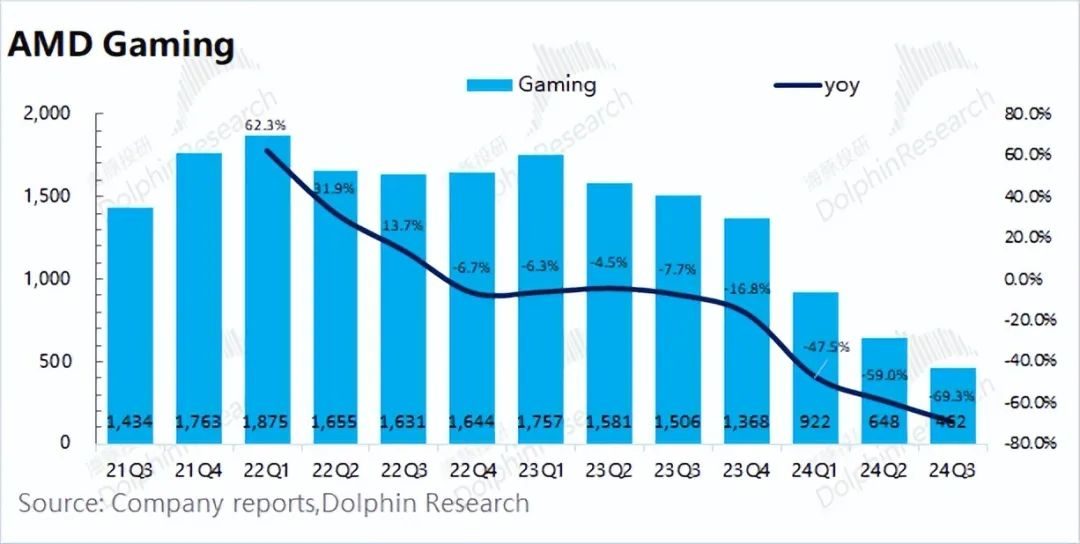

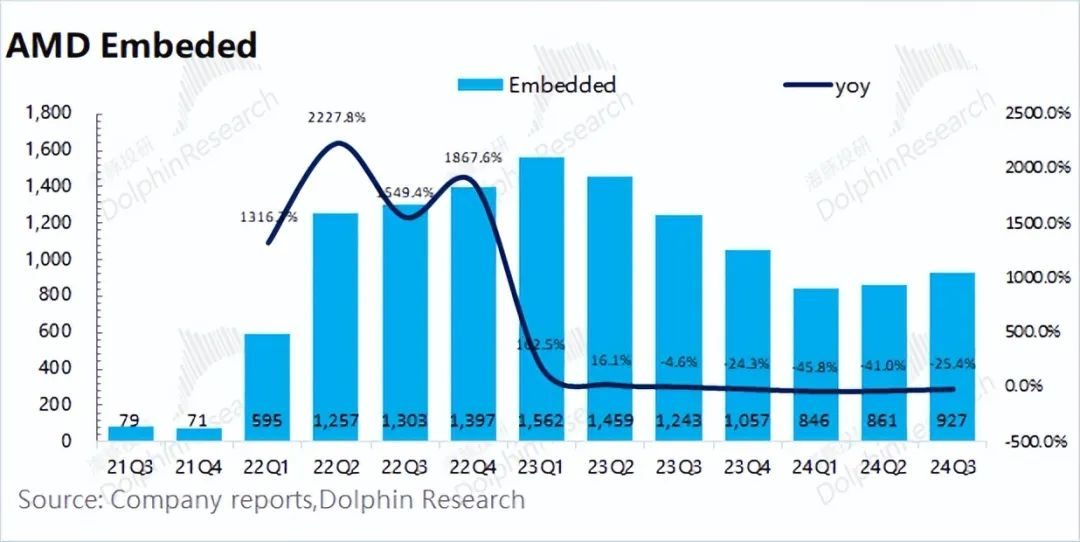

对于公司核心业务,具体来看:1)客户端业务:本季度实现18.81亿美元,增长29.5%。结合PC行业的个位数增长来看,海豚君认为是公司本季度在PC市场进一步挤压了英特尔,获得了更大的CPU市场份额(AMD在2024年二季度的份额就同比提升了3.8pct,在新品的带动下有望拿更多份额);2)数据中心业务:再创新高,达到35.5亿美元,主要得益于Instinct系列 GPU销量和EPYC(霄龙)系列CPU销量的强劲增长,从而推测本季度核心云厂商整体仍保持着较高的资本开支;3)其他业务:游戏显卡当前需求端未见明显改善,而嵌入式业务仍处于客户库存调整阶段。

虽然本季度的收入和利润数据还行,但公司本次并没能给出超预期的指引。对于下季度,公司预期2024年第四季度收入72-78亿美元(市场预期75.5亿美元)和non-GAAP毛利率54%左右(市场预期54.21%)。两项指引数据不是特别理想,指引的区间中枢还略低于市场预期,这在一定程度上影响了市场对公司及AI产业链的信心。

而原本AMD是AI市场的二供,市场本身想看到公司追赶英伟达、取得更多份额的表现。而在一供英伟达供应端有缓解迹象的情况下,市场更愿意看到的是AMD超预期的指引,来表明MI300的产品力和市场需求。而现在这样一份指引,显然是不能让市场满意的。

对于AMD,海豚君认为业绩的主要关注点仍是数据中心业务,当前在收入中占比已经超过50%。数据中心业务不仅能在短期内带来 业务 ,也能在中长期给市场带来持续增长的信心。由于公司数据中心业务中的GPU和CPU终端客户主要还是微软、谷歌等厂商,海豚君仍将在后续核心云厂商的资本开支计划。可以关注下公司在电话会上的相关解释、数据中心及客户端的具体业务进展、游戏显卡市场的看法以及公司下季度及未来的业务详细展望。

以下是详细分析

一、整体业绩:收入&毛利率,双双提升

1.1收入端

AMD在2024年第三季度实现营收68.19亿美元,同比增长17.6%,略好于市场预期(67.14亿美元)。公司季度收入创新高,主要是受益于数据中心业务和客户端业务的拉动。

公司在PC市场份额持续提升,带动公司的客户端业务走出低谷。受AI等相关需求的影响,公司数据中心业务中Instinct系列GPU和EPYC (霄龙)系列CPU也都有明显的增长。

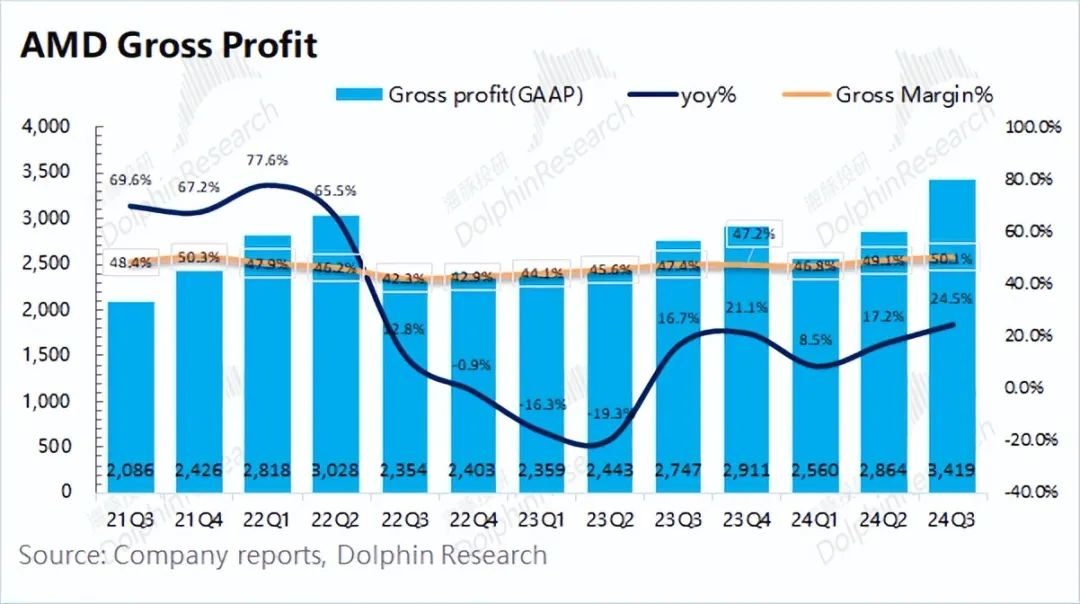

1.2毛利端

AMD在2024年第三季度实现毛利34.19亿美元,同比增加24.5%。毛利的增速超过收入端,主要是因为毛利率也在提升。

AMD在本季度的毛利率为50.1%,同比提升2.7pct,低于市场预期(52.4%)。毛利率环比回升,主要得益于有较高毛利率的数据中心业务占比提升(当前已经提升至5成以上),带动公司整体毛利率增长。

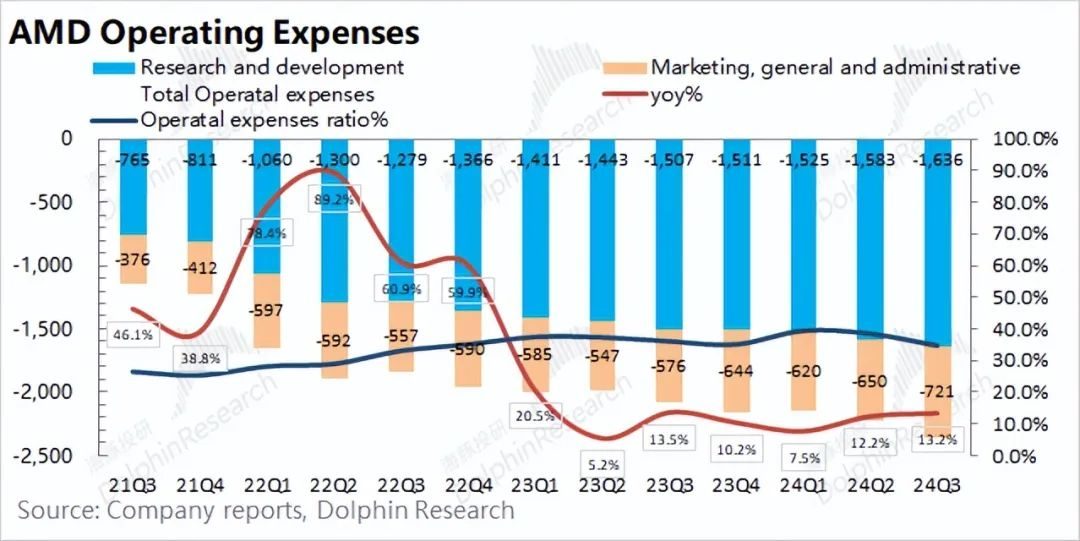

1.3经营费用

AMD在2024年第三季度的经营费用为23.57亿美元,同比增长13.2%。经营费用端环比也增加,但涨幅略小于收入增速。

具体费用端,拆分来看:

1)研发费用:本季度公司的研发费用为16.36亿美元,同比增长8.6%,研发费用一直都呈现增长的态势。作为科技公司,公司持续重视研发。同时由于收入的增长,公司本季度研发费用率回落至24%,处于相对合理区间;

2)销售及管理费用:本季度公司的销售及管理费用为7.21亿美元,同比增长25.2%。销售端的费用情况和营收增速相关度较高,本季度两者均有增长。

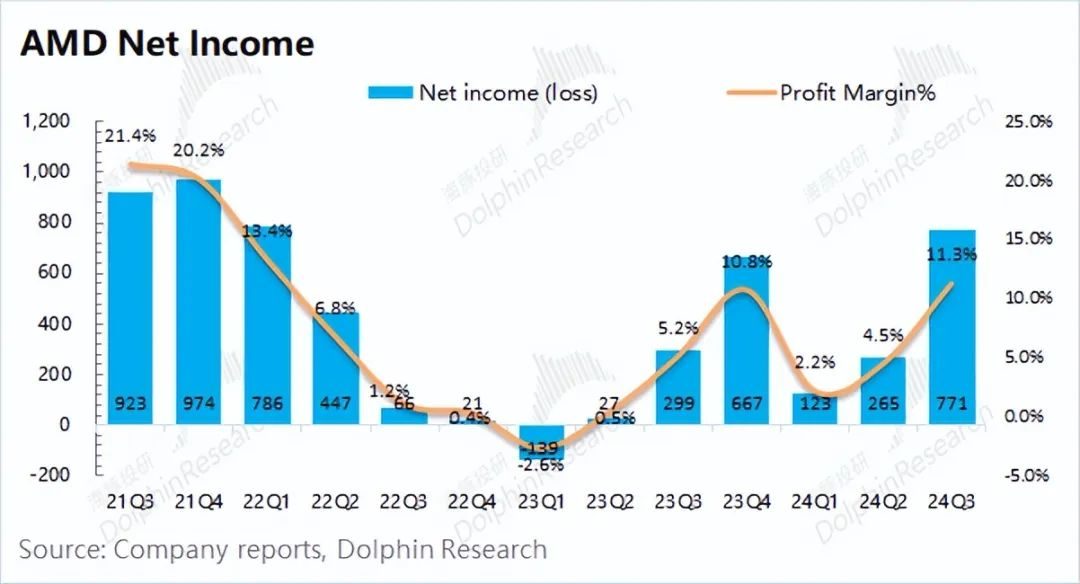

1.4净利润

AMD在2024年第三季度实现净利润7.71亿美元,本季度净利率11.3%,环比继续提升。

由于AMD持续对Xilinx的收购产生了较大的递延费用,因此未来一段时间都将对侵蚀利润。而对于本季度的实际经营状况,海豚君认为“核心经营利润”更加贴近。

核心经营利润=毛利润-经营费用合计

在剔除收购费用影响后,海豚君测算AMD本季度的核心经营利润为10.62亿美元,环比增长68.3%。在收入和毛利率双双增长的影响下,公司整体经营面业绩迎来明显提升。虽然公司本季度游戏显卡的表现仍旧低迷,但客户端业务和数据中心业务都有明显提升。

其中在PC市场仅有个位数增长的情况下,公司客户端业务收入同比增长29.5%,主要在于市场份额的提升。此外,公司在GPU及CPU产品持续出货的情况下,数据中心业务更是再创季度收入新高。

二、各业务细分:客户端脱困,数据中心新高

从公司的分业务情况看,随着数据中心业务的增长,占比已经超过5成。客户端业务占比也回升至27.6%,其余两项业务占比再次下滑。

2.1数据中心业务

AMD的数据中心业务在2024年第三季度实现收入35.49亿美元,同比上升122.1%,略好于市场预期(34.62亿美元),主要是因为公司AMD Instinct系列 GPU销量和EPYC(霄龙)系列CPU销量的强劲增长。

结合前不久Advancing AI 2024的活动信息,公司将推出:1)全新AMD EPYC 9005系列处理器,来满足各种数据中心需求,可在OEM和ODM的各种平台上使用;2)AMD Instinct MI325X加速器,为要求最苛刻的AI工作负载提供领先的性能和内存功能,并计划于2025年和2026年推出的下一代AMD Instinct加速器;3)宣布以49亿美元收购ZT Systems,以扩展数据中心AI系统业务。后者每年致力于为云计算和人工智能提供超大规模服务器解决方案,服务器出货量达数十万台。其主要客户涵盖微软、亚马逊等。

此外,公司进一步上调了AI芯片的全年收入指引从45亿美元调升至50亿美元,也能看出数据中心业务仍有不错的需求。由于数据中心业务主要受云厂商的资本开支影响,海豚君认为几家核心云厂商在本季度仍保持着较高的资本开支状况。

2.2客户端业务

AMD的客户端业务在2024年第三季度实现收入18.81亿美元,同比增长29.5%,好于市场预期(17.12亿美元)。客户端的增长,主要得益于第五代锐龙CPU销量的增长。

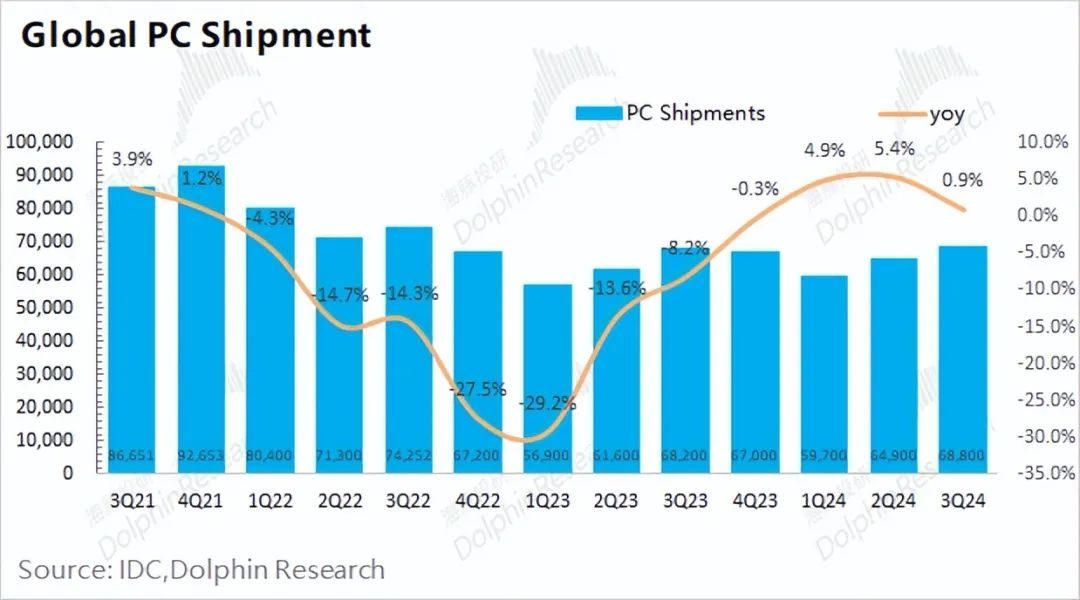

结合行业数据看,2024年第三季度全球PC出货量6880万台,同比增长0.9%。与此同时,AMD的客户端业务却能取得近30%的同比增长,海豚君认为主要是AMD本季度在PC市场中取得了更大的市场份额,对英特尔的财报隐隐有些担忧。

此外,公司发布了推出全新Ryzen(锐龙)AI PRO 300系列移动处理器,以50+AI TOPs为企业提供下一代AI PC;并且公司有望在有望在2024年第四季度推出下一代Ryzen 9000 X3D处理器。凭借算力的加持和新品的推出,AMD有望在从英特尔手里拿到更多的市场份额,率先走出PC业务的低谷。

2.3游戏业务

AMD的游戏业务在2024年第三季度实现收入4.62亿美元,同比下滑69.3%,低于市场预期(5.72亿美元)。游戏业务的下滑,主要是受半定制业务收入下滑的影响。

虽然公司的客户端业务明显回升,但当前游戏业务依旧疲软。结合行业情况看,海豚君认为PC行业整体处于缓慢回暖的状态,游戏显卡的需求面也没明显改善。而客户端业务,主要是因为英特尔“拉胯”的表现,使得AMD获得了更大的市场份额。而游戏显卡,公司主要竞争对手是英伟达,并没有明显份额提升的增益表现。

2.4嵌入式业务

AMD的嵌入式业务在2024年第三季度实现收入9.27亿美元,同比下滑25.4%,基本符合市场预期(9.13亿美元)。公司的嵌入式业务以此前收购的Xilinx为主,本季度虽然部分下游需求有所好转,但公司仍然受客户调整库存的影响,公司出货情况维持在相对低位。

津公网安备12011002023007号

津公网安备12011002023007号