作为双减之后教培机构“断臂求生”的典型案例,靠董宇辉逆风翻盘的东方甄选无疑给这个迷茫的赛道指明了一条通路。不少前K12教培赛道企业也加入直播带货的行列,其中也包括好未来(TAL.US)。

了解到,早在2022年11月,好未来旗下品牌学而思便发布了其全品类抖音电商直播间“学家优品”,但相较一夜爆火的东方甄选,学而思电商成立半年后的场均销售额不足10万元,直到近期隔壁突发“小作文事件”,才间接带火了学而思直播间中与董宇辉直播风格相近的主播橙橙,并将学而思直播带到市场的聚光灯下。

不过相较于已走上直播带货及文旅带货等多行业并行发展的东方甄选来说,好未来似乎并未将业务重心过多放在直播赛道,而是更专注于通过素质教育培训以及AIGC服务原有的K12客户群体,并在业绩上得到了正向反馈。

单季营收超预期,亏幅收窄53.6%

了解到,近日,好未来公布了其截至2023年11月30日的2024财年Q3季度。

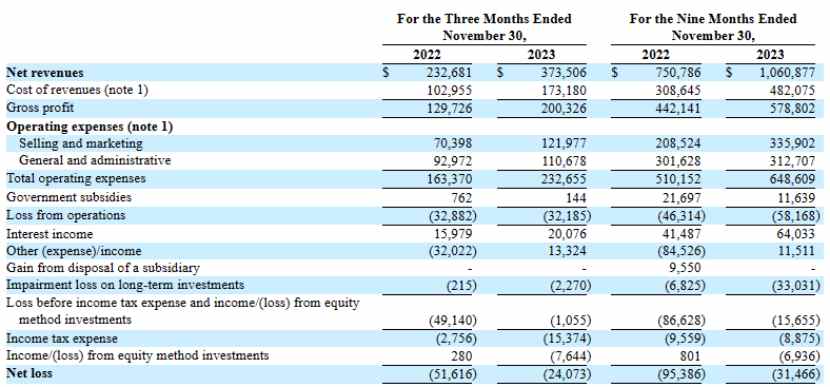

财报显示,公司Q3季度单季净营收3.74亿美元,较上年同期的2.33亿美元增长60.5%,超过此前市场预期的3.30亿美元;在总收入增长带动下,好未来当期毛利润达到2亿美元,较于上年同期的1.3亿美元,增长54.4%;与此同时,好未来当期经营亏损为3218.5万美元,同比下降2.1%;归属于公司净亏损为2394.6万美元,较上年同期亏损5157.9万美元,当期亏幅同比收窄53.6%。

简言之,在截至2023年11月30日的3个月内,好未来实现了营收高增速以及净亏损同比收窄的向好业绩。

从业务层面来看,“双减”之后,好未来将自身重新定位为智能学习解决方案提供商,并重新调整了业务重点:学习服务和其他服务、学习内容解决方案。

如今,学习服务业务是好未来最主要的收入来源。根据公司此前发布的2023财年年报,好未来主要通过小班授课、个性化的优质服务和在线课程提供学习服务;同时推出了一系列学习项目,如科学与创造力、编码与编程、人文与美学等。

从营收构成来看,目前素质教育依旧是好未来学习服务最大的收入来源。而该业务收入的增长则得益于自Q1季度以来的线下活动复苏以及正价课付费人数增加。在经过Q1和Q2季度的增长后,Q3季度好未来继续在素质教育等核心业务上加速扩张,从当期成本和费用端便可以看出这一点。

2024财年Q3季度,好未来延续了此前Q2财季的业务扩张策略,加速在素质教育和智能学习硬件上的投入。

数据显示,公司当期运营成本和费用为4.06亿美元,相较上年同期的2.66亿美元,增长了52.4%。其中,公司营销费用从上年同期的7040万美元增至1.73亿美元,同比增长73.3%;行政开支则增至1.11亿美元,同比增长19%。

另外,截至第三财季末,好未来递延收入余额达5.08亿美元,较上年同期的2.37亿美元,大幅增长114.35%,侧面印证了公司学习服务业务的增长。

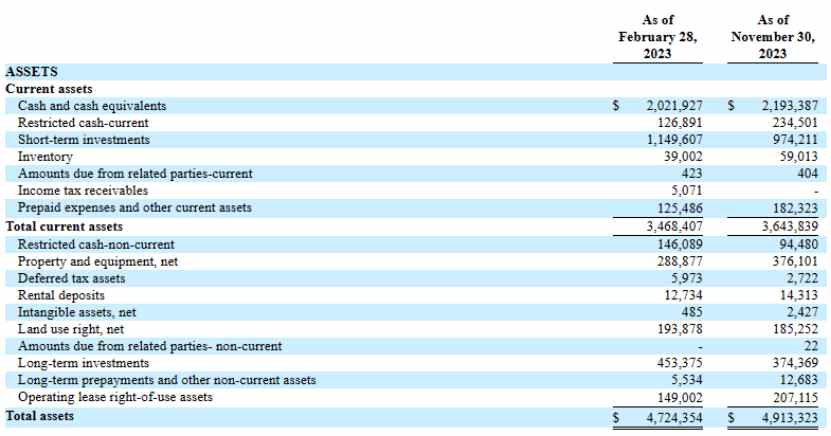

从现金流来看,截至Q3财季,好未来经营活动现金流净额达到2.47亿美元,另外公司当期还有21.93亿美元的现金和现金等价物,9.74亿美元的短期投资以及3.29亿美元的限制性现金。

智能硬件+AIGC路径获市场认可?

事实上,从去年下半年以来,好未来的股价便一路攀升。其估值回升证明市场正逐步认可其转型后的发展路径,而智能硬件+AIGC或许正是撑起估值的关键。对于好未来来说,素质教育或许只是过渡,智能硬件加AIGC才是其发展的最终方向。

据《2022年中国教育智能硬件行业报告》显示,教育智能硬件赛道增长潜力巨大,预计2024年市场规模超千亿元,年复合增长率达26%。

而在市场预测的背后,智能硬件领域在2021年、2022年新增注册企业分别为230余家、80余家;去年1月以来,该领域新增注册企业20余家,平均注册增速达35.5%。截至去年上半年,教育硬件领域融资事件合计发生70余起,融资金额超30亿元。

为了在后续竞争中取得先发优势,好未来等头部教育、科技企业开始尝试发展AI+教育硬件的落地场景,教育垂直产品发布带来的确定性正是二级市场2023年好未来股价大幅走高的重要原因之一。

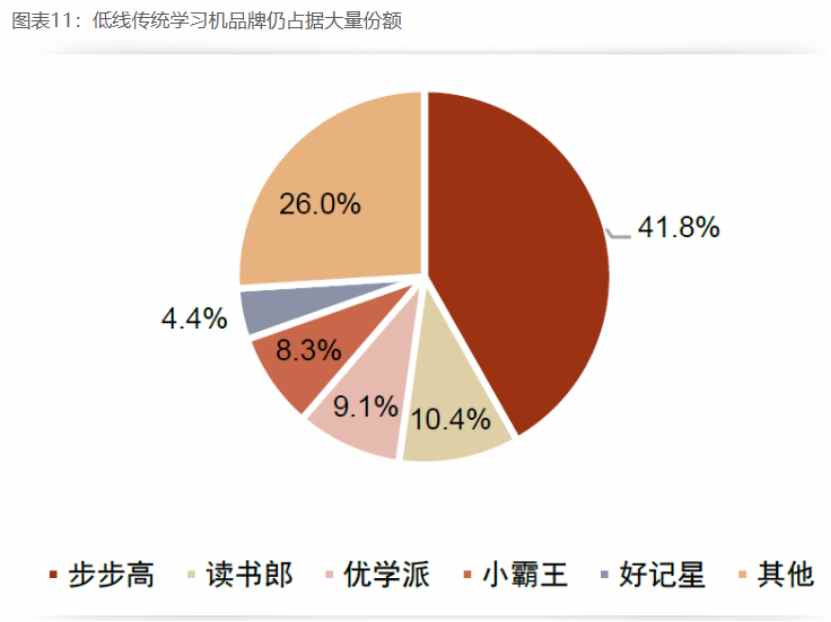

但好未来想仅靠智能硬件撑起后续股价其实并不容易。自从双减政策颁布后,越来越多的教培公司开始加入学习机赛道。譬如新东方、松鼠Ai、作业帮等企业同样推出了自己的专用学习机并不断迭代新产品。另一方面,传统学习平板等教育硬件在下沉市场的线下渠道渗透率和市占率较高。数据显示,2020年传统学习平板前五大销售商市占率高达80%。

魔镜电商数据显示,在2022年6月-2023年5月这一周期内,学而思学习机在主流电商平台市占率为5.7%,位居第五名,低于小度的21.3%和科大讯飞(002230)的11.3%。

因此对于好未来来说,想在学习机领域“内卷”,就需要一门拿得出手的技术活。在此背景下,AI大模型便成为了好未来必须打造的技术壁垒。

作为智能硬件领域的教培系厂商,学而思在近二十年的校外培训业务中积累了大量名师,内置的超1000万分钟优质学而思自研资源中,95%以上由学而思S级老师录制。较为成熟的供应链体系,及丰富的用户数据为好未来训练AI大模型奠定了数据基础。去年11月学而思旗下大模型已通过由国家七部委联合公布的相关备案,成为国内首批通过备案的教育领域垂直大模型。

只是在公司大力投入内容解决方案业务的B面,目前好未来的智能硬件+AIGC的业务主要通过学而思学习机贡献收入且在其总收入中的占比仍远低于素质教育为主的学习服务业务,从单纯的投入产出比来看,内容解决方案业务的性价比远不如学习服务业务,但逐渐增长的投入力度已开始侵蚀公司的毛利率。从Q3财季数据可以看到,公司当期毛利率从去年同期的55.8%降至53.6%。

不过从好未来不断攀升的股价便可以看出,华尔街对于AI技术的好感显然大于单纯的教育业务。但好未来想要进一步提升自身估值水平,更进一步的AIGC+智能硬件业务的收入端表现或许不可或缺。

津公网安备12011002023007号

津公网安备12011002023007号