同样的,伴随着生成式人工智能的迅速崛起,巨额投资也纷纷进入了各类初创公司中。

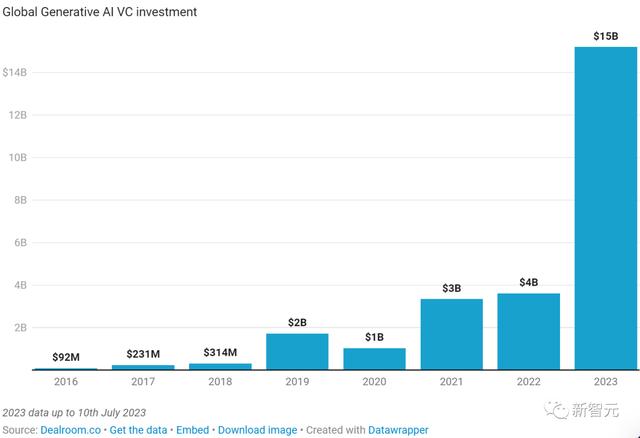

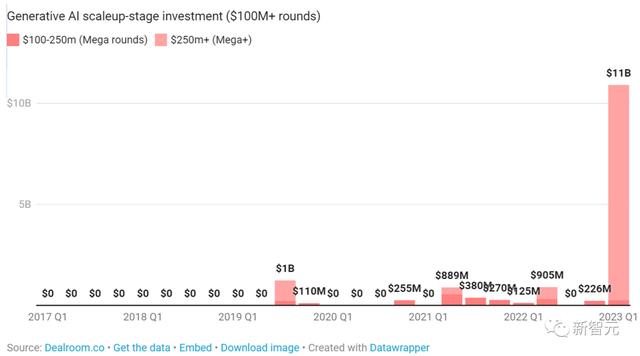

过去五年的投资共计超过220亿美元,尤其是在2023年,投资金额与往年拉开了明显的差距。

不仅如此,GenAI在邻近市场也引发了相当的冲击。英伟达股价在2023年上半年上涨幅度超100%(英伟达是人工智能芯片的领导者),而 Chegg(教育辅导)等公司由于商业模式被GenAI颠覆而下跌了至少50% 以上。

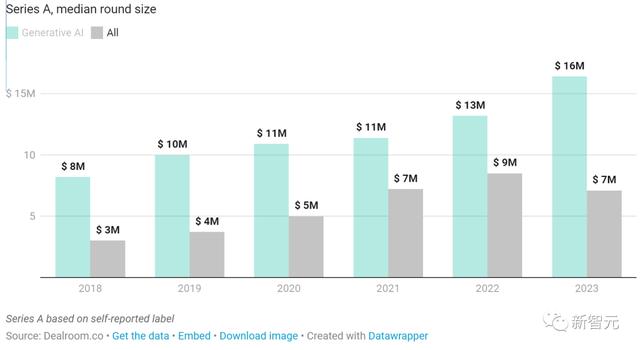

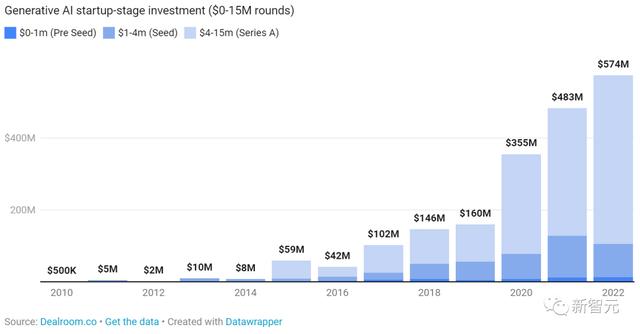

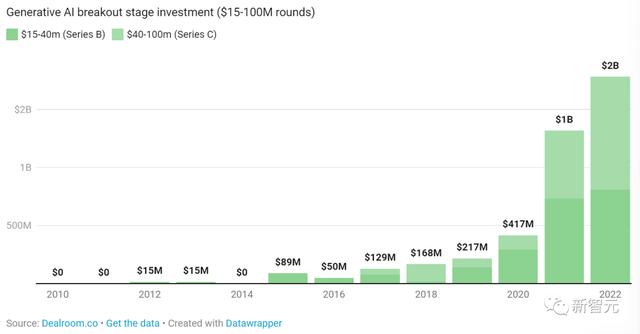

但对AIGC的投资历史进行回顾,会发现GenAI的风险投资是按阶段进行的。

2016年以后,对生成式人工智能初创公司的早期投资就开始稳步增长,2020年开始加速,2023年井喷。

从2020年到2022年,处于突破阶段的AIGC融资增长了 5 倍,但在过去几个季度略有放缓。

后期资金在2023年飙升,超过了120亿美元。其中OpenAIde 100亿美元资金以及其他几轮大型融资遥遥领先。

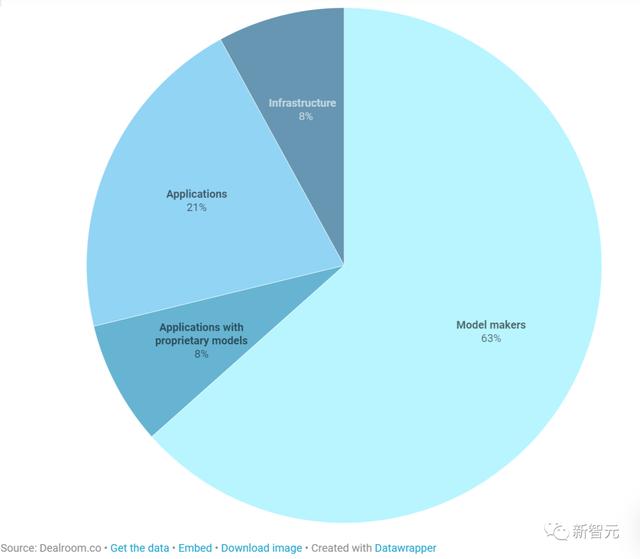

模型制造商筹集到的资金占GenAI资金的 60%以上,其次是应用程序和基础设施。

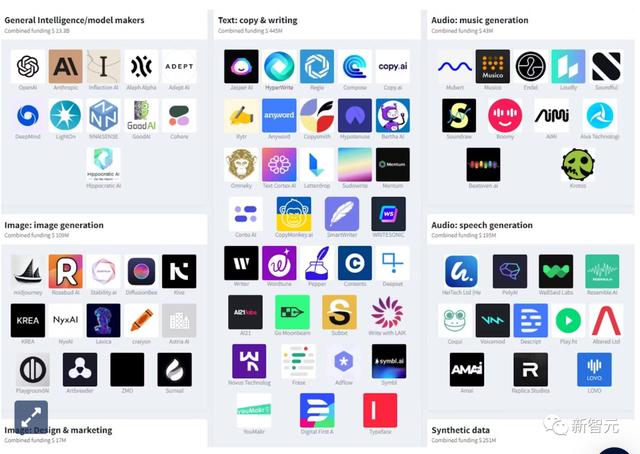

在GenAI公司的融资方面,模型制造商OpenAI遥遥领先,但 Anthropic、Adept AI、Inflection AI、Aleph Alpha和其他一些公司也筹集了大笔资金。

这也和我们的常识相符,LLM模型的培训和部署成本需要投入大量资金。

同时,垂直领域的模型制造商开始崭露头角,例如 Hippocratic.ai,该公司以健康为重点的LLM项目获得了5000万美元的种子轮融资。

专门开发LLM的行业包括健康、金融科技和法律科技。

应用程序仅次于模型制造的第二大资助领域。

应用程序分为基于专有模型的应用程序和基于第三方模型的应用程序。、

大多数应用程序都是基于第三方模型构建的,如Jasper和 Typeface。

但有几家初创公司正在基于其专有的GenAI模型构建应用程序

例如Character.ai、Runaway和Descript。

基于专有的 GenAI 模型构建应用可以避免竞争,因为应用很可能会利用收集到的数据和用户互动来微调专有模型。

其他应用可能会在第三方模型的基础上建立多层模型进行微调。

在基础设施方面由于GenAI使用量大幅上升,需要同步增加对从提示工程到 MLops(训练、部署、优化和监控)再到数据和嵌入的专用基础设施的投资。

其中一些解决方案作为附加组件添加到以前的MLops产品中,例如Scale AI。

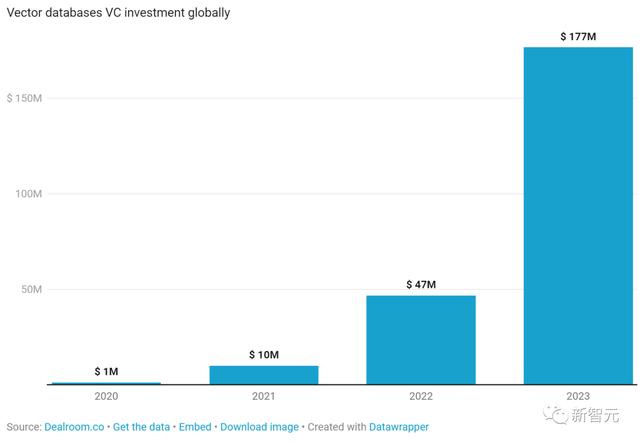

还有一些则完全是为了满足 GenAI 的原生需求,例如Vector数据库,该公司在Pinecone和Weaviate的带领下,在 2023 年已经筹集了 1.77 亿美元,创下历史新高。

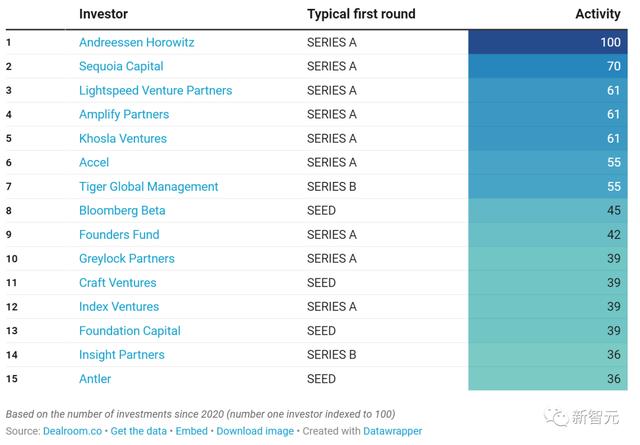

许多顶级投资者一直在积极建立自己的新一代人工智能投资组合。

安德森-霍洛茨(Andreessen Horowitz)和红杉(Sequoia)对新一代人工智能的投资比其他任何人都多出近 50%。

Ycombinator是GenAI初创企业最积极的加速器,已为100多家初创企业提供支持,其中包括OpenAI、Jasper和Replit。

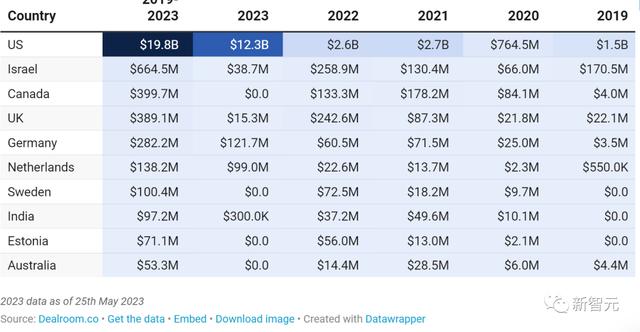

全球AIGC风险投资领先国家

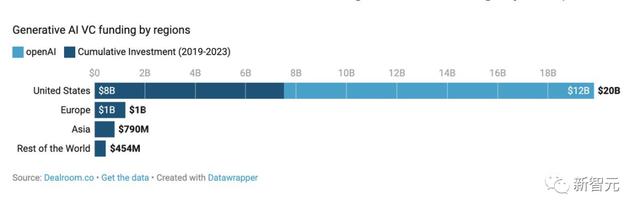

在全球范围内,生成式人工智能融资最多的国家是美国,它遥遥领先于其他所有国家。

其次是以色列和加拿大,英国、德国、荷兰和瑞典紧随其后。

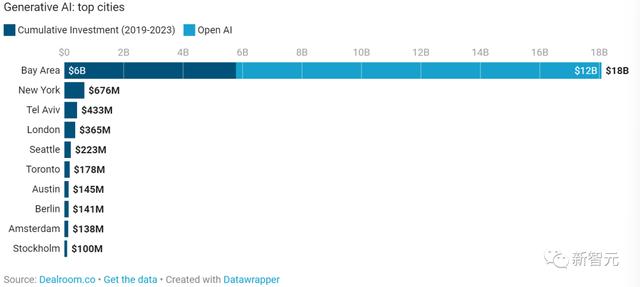

热门城市

湾区一直是生成式人工智能的主要中心,它在不到4年的时间里吸纳了超过180亿美元资金。

即使没有 OpenAI带来的123亿美元融资,湾区吸引的资金仍是第二位地区纽约的8倍。

特拉维夫(AI21)和伦敦(Stability.ai)紧随其后,成为美国以外两个领先的全球中心。

人工智能芯片:GenAI 的支柱

AIGC浪潮也伴随着用于大规模训练和部署LLM的AI芯片和处理器的需求与日俱增。

这使得英伟达的股价在2023年上半年上涨了100%以上。

然而,即使是英伟达,在云服务器芯片的新订单执行上也要落后两三个月。

训练成本和算力的可用性正成为初创企业和想要培训和部署LLM的公司的制约因素。

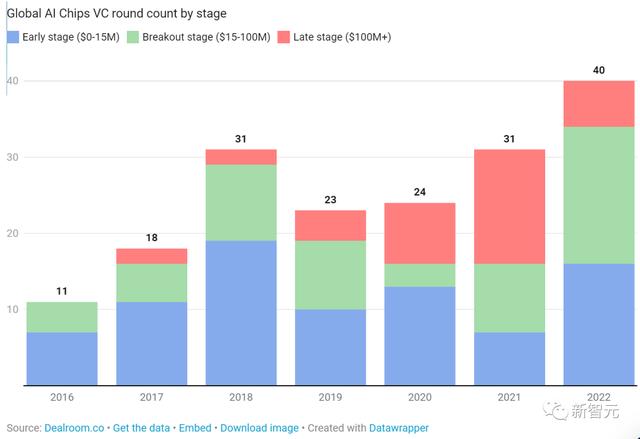

全球人工智能芯片融资在2017-2018年开始放量,并在 2021-2022 年达到峰值。

然而,如果过滤掉“迷你轮”(megarounds),按融资轮数计算,2022年是有史以来最活跃的一年。

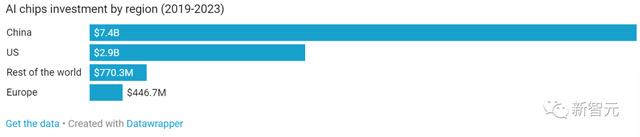

此外,中国一直是人工智能芯片投资的领先地区,中国AI芯片的融资是美国的两倍以上。

津公网安备12011002023007号

津公网安备12011002023007号